Banking Trends 2023: Eine Prognose von Iron Mountain

Lesen Sie in unserem Whitepaper, welchen Trends Banken zukünftig gegenüberstehen und wie sie den damit verbundenen Herausforderungen am besten begegnen.

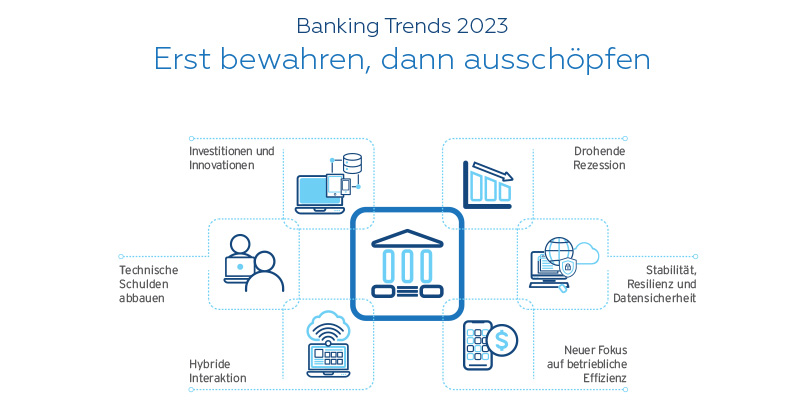

Innovationstreibende Trends

Welche Trends werden in Banken Veränderungen auslösen?

Die schwierige Wirtschaftslage setzt Banken unter Druck, deshalb sind Stabilität und Resilienz von besonderer Bedeutung. Doch auch Innovation und digitale Transformation müssen Priorität haben, wenn Banken ihrer Kundschaft neuen Nutzen bieten und wettbewerbsfähig bleiben möchten. Wir haben uns angesehen, was Expert:innen dazu sagen und welche Herausforderungen sie für das Bankwesen vorhersehen. Die folgenden zentralen Themen kommen dabei immer wieder zur Sprache.

In wirtschaftlich unsicheren Zeiten muss Stabilität gegen Innovation abgewogen werden.

Die Zinsen steigen, die Inflation ist immer noch hoch, die Verbrauchernachfrage sinkt. Nach wie vor droht eine Rezession. Doch statt in Deckung zu gehen und darauf zu warten, dass der Sturm vorbeizieht, müssen Banken sich auf das Danach vorbereiten. Wenn die Konjunktur wieder anzieht, werden neue Wertschöpfungsquellen gefragt sein.

Durch optimierte Prozesse vorankommen.

Banken sollten die betriebliche Optimierung und Kostenkontrolle in den Vordergrund stellen. “Process Miners”, die sich auf Initiativen zur Steigerung der betrieblichen Effizienz und Effektivität konzentrieren, werden in der Branche hoch geschätzt werden.

„Kostensenkung ist für 73 % der Finanzdienstleister ein wichtiges Anliegen.“

- Forrester

Relevante Dienstleistungen & Lösungen

Banken müssen ansprechendere digitale Angebote bereitstellen.

Während der Pandemie verschob sich die Kundeninteraktion immer mehr zum Hybriden und rein Digitalen. Die Ansprüche der Verbraucher:innen steigen.

Banken suchen neue Wertschöpfungsquellen, um im Wettbewerb zu bestehen. Oft geht es dabei um technologische Fortschritte.

Moderne Technologien können die betriebliche Effizienz steigern und einen Wettbewerbsvorteil darstellen. Digitaler Stillstand und gekürzte Budgets dagegen werden Banken teuer zu stehen kommen.

Die digitale Transformation schreitet auch im Bankensektor unaufhörlich voran. Lassen Sie sich nicht abhängen.

Inzwischen wissen eigentlich alle Banken, dass eine umfassende digitale Transformation Einsparungen und Business Value mit sich bringen kann. Sie wissen auch, dass sie eine grosse Menge nützlicher Daten besitzen, sind aber oft nicht in der Lage, deren Wert zu erschliessen. Eine beschleunigte Transformation gibt ihnen Werkzeuge an die Hand, mit denen sie das Bankgeschäft ganz neu gestalten können.

Bei Ressourcenmangel werden konservative Ziele priorisiert.

Mitarbeiterfluktuation und Fachkräftemangel führen bei Banken zu Ressourcenproblemen, die unter anderem Produktivitätseinbussen mit sich bringen. Deshalb haben derzeit Ziele, wie Customer Experience (CX), operative Exzellenz und neue Produkte/Services, mit denen sich der Status quo bewahren lässt, Vorrang vor Umsatzwachstum. Auch Initiativen zur betrieblichen Effizienz und Effektivität sind priorisierte Anliegen.

„Unterstützen Sie Banken beim Umsetzen ihrer Vision vom digitalen Unternehmen.“

- Gartner

Einschätzung von Iron Mountain zu den Banking Trends 2023

Was diese Prognosen bedeuten und wie sie Entscheidungen beeinflussen

Wir sind überzeugt, dass die beschriebenen Trends die Entscheidungen von Banken bestimmen werden – in Bezug auf Betrieb, Investitionen oder IT-Architektur.

Ein Thema erstreckt sich über alle Bereiche: das Streben nach Klimaneutralität. Dabei geht es nicht nur um Nachhaltigkeit und den CO2 -Fussabdruck, sondern auch um den Einfluss von Immobilien, physischen Assets, Prozessen und technischen Schulden. Bankfilialen schliessen, es werden weniger ITGeräte gebraucht. Banken straffen und modernisieren ihre Prozesse, führen oft agile Methoden ein. Veraltete Technik muss abgeschafft und die IT-Infrastruktur auf den neuesten Stand gebracht werden. Ausserdem stehen Banken unter Druck, ihre ESG-Ziele (Umwelt, Soziales und Unternehmensführung) zu erreichen – Reduktion der Treibhausgasemissionen, CO2 -Neutralität und Vorweisen greifbarer Resultate.

Auswirkungen auf Privatkunden- und Firmenbanken sowie Vermögensverwalter

Herausforderungen unterscheiden sich je nach Teilsektor des Bankwesens

Unter den 2.500 Finanzinstituten, die weltweit mit Iron Mountain zusammenarbeiten, befinden sich sowohl Privatkunden- und Firmenbanken als auch Vermögensverwalter. Hier gehen wir genauer darauf ein, wie die verschiedenen Sektoren den Herausforderungen von 2023 begegnen.

Im Allgemeinen sind Banken in einer relativ starken Position in das Jahr 2023 gegangen. Die Kapitalpuffer sind gut gefüllt, die Liquidität ist ausreichend. Da durch gestiegene Zinssätze der Nettozinsertrag zunimmt, sollten Privatkundenbanken 2023 recht gut dastehen. Im Investmentbanking dagegen, mit langwierigem Underwriting und viel M&A-Beratung, wird die Performance wohl gemischt sein.

-

Privatkundenbanken haben kurzfristig mit höheren Zinsen, Inflation und niedrigerem Wachstum zu kämpfen. Doch gerade in dieser Lage ist das Thema Customer Engagement essentiell, um sich gegenüber der Konkurrenz zu behaupten. Privatkundenbanken wissen, wie wichtig die Optimierung des digitalen Kundenerlebnisses ist, doch nur 2 von 10 tun regelmässig etwas dafür. Eine Forrester-Studie hat ergeben: Privatkundenbanken, die regelmässig die CX optimieren, wachsen 3,2 Mal schneller als Wettbewerber, die das nicht tun. Für eine datengesteuerte CX-Strategie müssen Front- und Backoffice aufeinander abgestimmt sowie die Filialinfrastruktur überarbeitet werden.

-

Vermögensverwalter haben 2023 gute Aussichten. Millennials und die Gen Z werden zunehmend zur Zielgruppe. Sie sind technikaffin und erwarten digitale Angebote mit Mehrwert. Ausserdem haben sie oft ein hohes soziales Bewusstsein und möchten ihren Werten entsprechend investieren. Eine vollständige Digitalisierung ist für Vermögensverwalter der Schlüssel zu Effizienzsteigerung und ausgezeichneter CX. Vermögensverwalter sind auch Vorreiter bei der Anwendung von KI. Einer aktuellen Umfrage zufolge setzen 68 % bereits KI-Tools für Entscheidungsprozesse ein.

Firmenbanken sehen sich 2023 mit hoher Inflation, Rezessionssorgen und Lieferkettenproblemen konfrontiert. Die Kapitalnachfrage dürfte aber stabil bleiben. Viele Firmenbanken bauen Stellen ab, doch die IT-Abteilung bleibt meist verschont – denn die Vorstände wissen, dass sie sich technologischen Stillstand nicht leisten können. Firmenbanken denken strategischer über Investitionen in Digitalisierung, technologiegestützte Effizienzsteigerung bei BackendProzessen, intelligentere Workflows und Employee Engagement nach. Ausserdem stellen ESG-Initiativen eine enorme Chance dar, denn um ihre Umweltziele zu erreichen, brauchen Firmenkunden viel Kapital.

Stabilität, Resilienz und Innovation

Finanzinstitute treiben ihre digitale Transformation voran - und Iron Mountain ist der vertrauenswürdige Partner, der genau weiss, was sie dafür brauchen!

Wir gehen davon aus, dass sich Banken 2023 wieder verstärkt auf betriebliche Effizienz und Effektivität konzentrieren werden, um ihre Stabilität und Resilienz zu wahren. Gleichzeitig werden sie weiter an Innovationen – zum Beispiel der digitalen Transformation – arbeiten, damit sie nicht zurückfallen.

93 % der Führungskräfte verfolgen das Ziel, bis 2027 alle Papierakten aus den Büros zu verbannen, wie eine von Iron Mountain beauftragte Umfrage ergab. Durch Verzicht auf Papier sinken die Kosten und das Risiko und eröffnen sich Möglichkeiten, aus digitalen Informationen neuen Wert zu erschliessen. Bei der weiteren Entwicklung des Bankwesens und für einen besseren Dienst an den Kund:innen wird die digitale Transformation eine zentrale Rolle spielen.

Klicken Sie auf "Inhalte herunterladen", um das komplette Whitepaper zu lesen.

Ähnliche Inhalte

Weitere Ressourcen anzeigen

Digitalisierung im Gesundheitswesen: So schützen und transformieren Sie Ihr Unternehmen

Webinar: ESG im Griff - Strategien für die neuen CSRD-Anforderungen

Sie möchten mehr erfahren?

Geben Sie Ihre Informationen ein, um auf den vollständigen Inhalt zuzugreifen.

Zurück